Lettre Mensuelle d'AJF - mars 2024

📊 L’essentiel de l’actualité financière :

L’Europe redresse la barre ?

L’Europe a annoncé des indices PMI (indice directeur des achats) supérieurs aux attentes. Cette hausse suggère une reprise économique graduelle dans la zone euro, principalement portée par le secteur des services qui a montré des signes de stabilisation après six mois de baisse.

Les performances économiques varient significativement d’un pays à l’autre : la France a vu son économie repartir, tandis que l’Allemagne a connu une importante décélération, en partie due à un déclin de son secteur manufacturier.

Lors d’une conférence de presse, Christine Lagarde, la présidente de la BCE, a souligné l’importance d’attendre des données supplémentaires pour confirmer la tendance à la baisse de l’inflation et ainsi considérer une réduction des taux d’intérêt.

La FED repousse sa baisse de taux

La semaine passée, la publication du compte-rendu de la réunion du FOMC de janvier par la Réserve Fédérale américaine (Fed) a été un événement clé, révélant la prudence des membres de la Fed quant au calendrier des baisses des taux d’intérêt.

Malgré un optimisme concernant les perspectives d’inflation, la Fed a souligné qu’elle n’était pas pressée de réduire les taux, qui devraient commencer à baisser plus tard dans l’année. Cette position a été renforcée par des commentaires de hauts responsables de la Fed, soulignant la nécessité de voir une tendance positive continue des données avant toute réduction des taux.

Les discussions ont également porté sur les préoccupations liées à une inflation persistante dans les secteurs des services et du logement, ainsi que sur l’impact des données économiques récentes montrant une croissance de l’emploi plus forte que prévu, compliquant encore davantage cette décision de réduction des taux.

Une coupe dans le budget de l’Etat Français

Bruno Le Maire, ministre français de l’Économie et des Finances, a annoncé un programme visant à économiser 10 milliards d’euros pour réduire le déficit public à 4,4 % du PIB en 2024. Ce plan implique des coupes dans les dépenses de gestion et l’annulation de certaines politiques publiques, tout en évitant d’augmenter les impôts pour les ménages.

Les secteurs les plus affectés par la réduction du budget annoncée par Bruno Le Maire incluent principalement l’aide publique au développement, le soutien à la rénovation thermique, et plus largement, les initiatives liées à la transition écologique.

Bien que des efforts soient faits pour limiter l’impact sur les citoyens, avec “seulement” une réduction notable d’un milliard d’euros dans le budget de MaPrimeRénov’, des critiques suggèrent que ces mesures pourraient être insuffisantes pour atteindre les objectifs fixés, impliquant des économies plus conséquentes à l’avenir. Affaire à suivre !

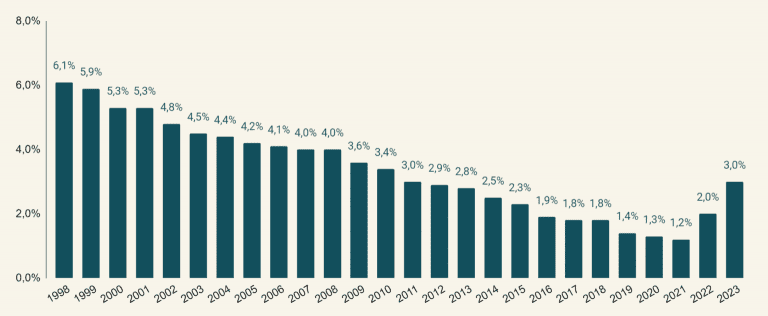

Le retour du célèbre fonds en euros ?

Au début de cette année, les compagnies d’assurance ont révélé que les rendements des fonds en euros ont connu une augmentation significative en 2023. Cette hausse, située entre 2,50 % et 2,70 %, marque un contraste notable avec les rendements plus modérés des années précédentes (1,91 % en 2022 et 1,30 % en 2021). Cette amélioration a été motivée par la volonté des assureurs de maintenir l’attractivité des fonds en euros face aux livrets A et d’encourager de nouveaux investissements dans des obligations offrant de meilleurs rendements. Malgré une inflation qui rend ces taux effectivement négatifs, cette évolution représente un point positif pour les épargnants.

Ce rebond des performances s’explique principalement par un environnement de taux d’intérêt favorable et une bonne performance des marchés d’actions, permettant une augmentation des dividendes et coupons.

📈 Que s’est-il passé sur les marchés en février ?

Situation macroéconomique

La semaine dernière, l’attention s’est portée sur la publication du compte-rendu de la réunion du FOMC de janvier par la Réserve Fédérale américaine (Fed). Ce document a souligné une approche prudente de la Fed concernant le calendrier des baisses de taux d’intérêt. Parallèlement, une diminution des demandes hebdomadaires et continues d’allocations chômage aux États-Unis signale un marché du travail toujours robuste, exerçant une pression ascendante sur les taux d’intérêt américains.

En Europe, les derniers indices PMI composites ont surpris positivement, atteignant un sommet de huit mois bien qu’ils demeurent en dessous du seuil de croissance, illustrant une amélioration progressive mais hétérogène de l’économie de la zone euro. Cette dynamique est marquée par une divergence notable entre la France, qui affiche une expansion économique, et l’Allemagne, où le ralentissement s’est intensifié, principalement en raison du déclin de la production manufacturière.

L’économie chinoise montre des signes de reprise grâce à une augmentation des exportations, notamment dans les secteurs des semi-conducteurs et de l’électronique. Cependant, elle fait face à des défis persistants, notamment des pressions déflationnistes et une faible demande intérieure. Les autorités prévoient d’appliquer des politiques monétaires et fiscales renforcées pour soutenir la reprise, tout en soulignant la nécessité de réformes structurelles pour relancer l’élan de croissance. Ce mécanisme, bien qu’efficace si on en croit les résultats de ses précédentes utilisations, devrait produire des effets seulement à moyen terme. En attendant, des incertitudes demeurent quant à la capacité du pays à éviter une spirale déflationniste et à restaurer la confiance du secteur privé.

Répercussions sur les différentes classes d’actifs

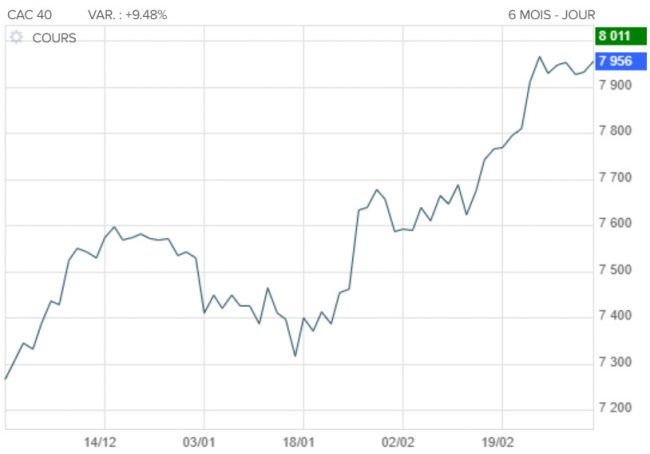

Les indices boursiers américains continuent d’enchaîner les records, portés par un segment technologique particulièrement fort (avec notamment Nvidia). Le reste des autres secteurs reste en retrait, ce qui donne une allure quelque peu fragile à la tendance haussière actuelle. Du côté européen, le CAC 40 se dirige vers le seuil psychologique des 8 000 points.

Les marchés obligataires ont effectué un léger rebond sur février. Actuellement, on observe une phase d’indécision, qui peut être due à la forte hausse des marchés actions mais également à la position d’attente adoptée par la majorité des banques centrales. Le taux de l’obligation à 10 ans américaine, qui est une des références pour ce marché, franchit la barre des 4,2% après être descendu en dessous des 4% il y a quelques semaines.

L’amélioration des conditions économiques et financières, bien que positive pour les actifs à risque, est tempérée par des incertitudes géopolitiques persistantes, laissant le marché vulnérable. Les tensions potentielles liées à des situations au Moyen-Orient ou en Ukraine pourraient affecter sévèrement les marchés des matières premières. Cependant, ces risques géopolitiques semblent devenir une constante, à laquelle les marchés s’adaptent progressivement.

Perspectives sur les différentes classes d’actifs

Actions : Avec les indices PMI composites de l’Europe surpassant les attentes et militant en faveur d’une reprise économique, principalement dans le secteur des services, les actions européennes pourraient poursuivre leur hausse. Toutefois, la divergence des performances économiques entre les pays, comme la croissance en France et le ralentissement en Allemagne, pourrait entraîner une volatilité à court terme. Aux États-Unis, malgré la prudence de la Fed concernant la baisse des taux, l’optimisme sur l’inflation et un marché du travail robuste soutiennent les actions, notamment dans le secteur technologique. Quant aux actions chinoises, elles pourraient bénéficier à moyen terme des mesures de soutien politique et des réformes.

Obligations : Les marchés obligataires ont rebondi légèrement en février, reflétant une certaine indécision influencée par la dynamique des marchés actions et les politiques des banques centrales. En Europe, l’attente de données supplémentaires pour confirmer la tendance à la baisse de l’inflation avant d’envisager une réduction des taux d’intérêt par la BCE pourrait maintenir une atmosphère d’incertitude.

Immobilier : L’amélioration des conditions économiques et financières est positive pour le secteur immobilier. Cependant, les incertitudes géopolitiques et les préoccupations spécifiques comme la faiblesse du marché de l’immobilier commercial américain, soulignées par les pertes annoncées par certaines banques, pourraient peser sur ce secteur. La situation varie selon les régions et il faut continuer d’être sélectif sur cette classe d’actifs.

Matières Premières : La situation géopolitique, notamment au Moyen-Orient et en Ukraine, continue de représenter un risque significatif pour le marché des matières premières, susceptible d’entraîner des tensions sévères en cas d’escalade. Il est recommandé d’être prudent sur ce marché à court terme.

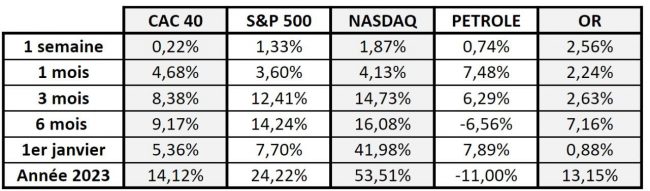

📈 Performances des marchés :

Disclaimer

Nous vous recommandons de consulter un professionnel agréé avant de prendre toute décision financière ou d’investissement, en tenant compte de votre situation personnelle, de vos objectifs et de votre tolérance au risque. L’éditeur décline toute responsabilité en cas d’utilisation des informations contenues dans cette newsletter sans conseil adapté.

Abonnez vous à notre Newsletter

Copyright: © 2023 Fatellim. All Rights Reserved.